Trésorerie et cession d’entreprise : les options disponibles

La question de la gestion de la trésorerie et la cession d’entreprise est un point qui est souvent abordé au dernier moment par le chef d’entreprise. Or c’est un aspect important du projet de vente, notamment dans le cadre de la négociation du prix de cession. Il faut donc anticiper.

En effet, si vous avez une trésorerie importante avant la cession, elle va généralement être prise en compte dans la valorisation de l’entreprise, ce qui peut gêner l’acheteur, et notamment son financement : les banques n’aiment pas trop prêter pour « financer du cash ». En gros, prêter 100 k€ de plus à votre acheteur parce qu’il y a 100 k€ de trésorerie libre dans votre affaire, cela peut aller jusqu’à l’empêcher d’obtenir son financement.

En résumé, voici comment gérer la trésorerie dans le cadre d’une cession d’entreprise :

- Constitution de la trésorerie

- Sortie de trésorerie dans le cadre d’une cession

- Les réserves

- Le compte courant d’associé

- Ce qu’en dit la justice

De quoi est constituée cette trésorerie ?

Pour les entreprises qui ont accumulé pas mal de trésorerie, il est important de faire un point quant à la constitution de cette dernière : s’agit-il simplement d’un fonds de roulement nécessaire à l’activité ? Est-il constitué d’avances clients, de dettes fournisseurs, … ? S’agit-il des mises en réserve des années, précédentes, de comptes courants d’associés … ?

La nature même de cette trésorerie va permettre de trouver la solution idoine.

L’objectif est de savoir si le cédant va pouvoir sortir tout ou partie de cette trésorerie avant la vente, faisant ainsi diminuer d’autant le prix de cession. Ou si ce cash ne peut être sorti, soit parce qu’il est nécessaire à l’activité, ou simplement parce que comptablement, il n’est pas possible de le « faire sortir ».

Sortie de trésorerie avant la cession d’entreprise

Parmi les leviers d’action permettant au cédant de « sortir » un peu de trésorerie de l’entreprise facilement avant sa cession, il y en a deux :

- Les réserves

- Le compte courant d’associé

Il y a d’autres manières de gérer des sorties de trésorerie et cession d’entreprise bien sûr, mais que nous n’aborderons pas ici car plus complexe.

1- les réserves :

C’est un outil intéressant et facile à utiliser dans le cadre de la gestion de trésorerie et la cession d’entreprise. En effet, votre entreprise a fait des bénéfices dans le passé, vous avez dû constituer une réserve légale (obligatoire pour certaines formes de société), mais vous avez aussi pu mettre en réserve une partie des bénéfices (pour être à l’aise avec votre trésorerie, pour des raisons fiscales, etc).

Or, lorsque vous réalisez la distribution des dividendes en clôture d’exercice, vous pouvez aussi libérer et distribuer tout ou partie de vos réserves.

Bien sûr il faut anticiper ce point dans le cadre d’une cession, car il n’est pas possible de faire coup sur coup deux distributions de dividendes. Donc il vaut mieux anticiper les questions de trésorerie lorsque l’on envisage de céder son entreprise.

2- le compte courant d’associé :

Il s’agit là d’argent versé par les associés sur le compte ou pour le compte de la société (et non remboursé à ces derniers). Cela constitue ainsi un prêt de l’associé à la société, qui peut être rémunéré ou non.

Lors de la cession, il est possible et même souvent recommandé de solder le compte courant d’associé. Il est néanmoins possible de le céder.

Si une telle sortie de trésorerie amène à mettre en position inconfortable l’exploitation de l’entreprise, il est possible d’envisager la cession du compte courant d’associé du cédant au cessionnaire. Le compte courant d’associé est un point qui peut se révéler utile en termes de trésorerie et cession d’entreprise.

Sortir la trésorerie après la cession de l’entreprise

Le terme « après » n’est pas tout à fait exacte, dans le sens où le mécanisme est plus complexe : il s’agit en fait de vendre l’entreprise avec sa trésorerie et ses réserves, avec un crédit vendeur à hauteur de la trésorerie extractible.

Voyons un exemple concret :

M. Dupont veut vendre son entreprise pour partir à la retraite, et dispose d’une trésorerie pléthorique (300 k€), due à l’accumulation de réserves sur des années d’exercice.

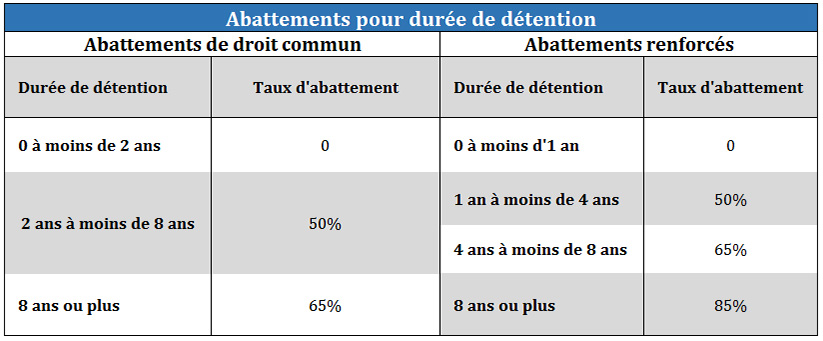

S’il la sort en amont, il va devoir payer 30% de Flat Tax, ce qui ne le ravi pas. Il pense alors à vendre l’entreprise avec la trésorerie, et bénéficier ainsi d’un abattement à hauteur de 500 k€ du fait de son départ à la retraite, réduisant à 17.2 % (CSG-CRDS) son niveau d’imposition. Ce qui représente tout de même près de 40 k€.

S’il n’était pas parti en retraite mais en étant le créateur de l’entreprise avec plus de 8 ans de détention, il aurait bénéficié de 85 % d’abattement, ce qui reste tout à fait intéressant (plus de 30 k€ d’économies d’impôts).

Mais s’il augmente le prix de vente (200 k€) du montant de la trésorerie, son acquéreur n’a ni les moyens, ni l’envie de payer pour cette trésorerie !

Il y a une option, qui nécessite un parfait encadrement juridique par les avocats en charge du dossier : le crédit-vendeur.

Voici le processus :

- M. Dupont vend son entreprise, avec la trésorerie (et au moins 300 k€ de réserves) pour un montant total de 500 k€. 300 k€ seront payé dans un second temps, en crédit vendeur.

- La cession se fait, et l’acquéreur fait remonter immédiatement 300 k€ de dividendes à sa holding, qui rembourse alors le crédit vendeur.

Il faut noter que l’opération coûtera environ 4 k€ à l’acquéreur, sa holding étant taxée à l’IS sur 5% du montant perçu en dividendes. Par ailleurs il faudra nécessairement que l’entreprise soit en SAS avant la cession, ce qui évitera l’impact sur le coût d’enregistrement de la cession. Ce qui fera aussi économiser de l’argent à l’acquéreur, et nous avons ainsi une opération gagnant-gagnant !

Mais il faut que la confiance cédant-repreneur soit réelle, et que les avocats en charge (ou du moins celui du cédant) soit bien sûr de son affaire !

Pour résumer les options qui s’offrent au cédant pour optimiser la gestion de trésorerie et cession d’entreprise :

- Se rembourser avant de céder

- Le repreneur rembourse après avoir acheté, immédiatement ou progressivement (l’équivalent d’un crédit vendeur)

- Le repreneur « rachète » le compte courant d’associé, en sus de l’achat des parts de l’entreprise.

Dans le troisième cas, attention à un point souvent connus seulement des avocats : la notion d’Indépendance de la cession des droits sociaux et de la cession du compte courant. Pour simplifier, céder les parts de son entreprise et céder son compte courant d’associé sont deux actes différents et l’un n’entraîne pas l’autre contrairement à ce que l’on pourrait penser. Il s’agit d’une cession de créance. Source : © Editions Francis Lefebvre – La Quotidienne

Attention à la Fiscalité liée à la cession d’entreprise, il existe différentes options pour gérer cette sortie de trésorerie, avec des impacts différents selon la situation personnelle du cédant.

Prenez donc le temps d’étudier la situation bien en amont !

Qu’en dit la justice ?

Dans un arrêt rendu le 11 janvier 2017 (Cass.com N° 15 -14 ; 064), à propos de trésorerie et cession d’entreprise, la Cour de cassation affirme que l’opération de cession des titres d’une société n’implique pas automatiquement la cession du compte courant du cédant, et ce, même si le prix de vente tient compte de ce compte courant. Le titulaire du compte demeure donc le cédant. Parallèlement, la Cour de cassation confirme bien la possibilité d’un accord conventionnel entre les parties sur le devenir de ce compte courant du cédant.

Spécialistes de la cession d’entreprise, nous accompagnons et conseillons les chef(fe)s d’entreprise dans leurs projets de cession ou d’acquisition.