5 points essentiels à connaître sur le NDA

Si les perspectives de vendre votre entreprise sont en train de prendre forme dans votre esprit, les préoccupations quant à la confidentialité des informations sensibles peuvent surgir. La décision de partager des détails cruciaux sur votre entreprise avec des acheteurs potentiels peut susciter des inquiétudes légitimes.

Après tout, la divulgation prématurée de vos intentions de vente pourrait avoir des répercussions significatives sur votre personnel, vos fournisseurs et vos clients.

C’est là que l’accord de confidentialité, ou NDA, se révèle être une pièce maîtresse dans le puzzle d’un processus de vente. Nous connaissons l’importance de filtrer les acheteurs de qualité et de protéger les informations confidentielles de nos clients. Chaque acheteur potentiel appose sa signature sur un NDA avant de dévoiler les détails sur une entreprise.

Cependant, 5 points méritent d’être éclaircis dans le brouillard entourant les NDA :

- Qu’est-ce qu’un accord de confidentialité lors de la vente d’une entreprise ?

- Pourquoi un accord de non-divulgation ou NDA est important ?

- Comment renforcer la confidentialité au-delà du NDA ?

- Quelles informations contient un NDA ?

- Un NDA peut-il être négocié ?

Attention : cet article ne remplace en aucun cas l’avis d’un expert basé sur votre cas précis ! Il a pour vocation, comme l’intégralité des articles de ce site, de porter à votre connaissance des éléments importants pour votre vie de chef d’entreprise(s), et de vous inciter à consulter des experts lorsque l’enjeu est important. Si vous cédez votre affaire, lisez bien ce qui suit et vous comprendrez pourquoi il faut consulter un expert en cession d’entreprise.

Qu’est-ce qu’un accord de confidentialité lors de la vente d’une entreprise ?

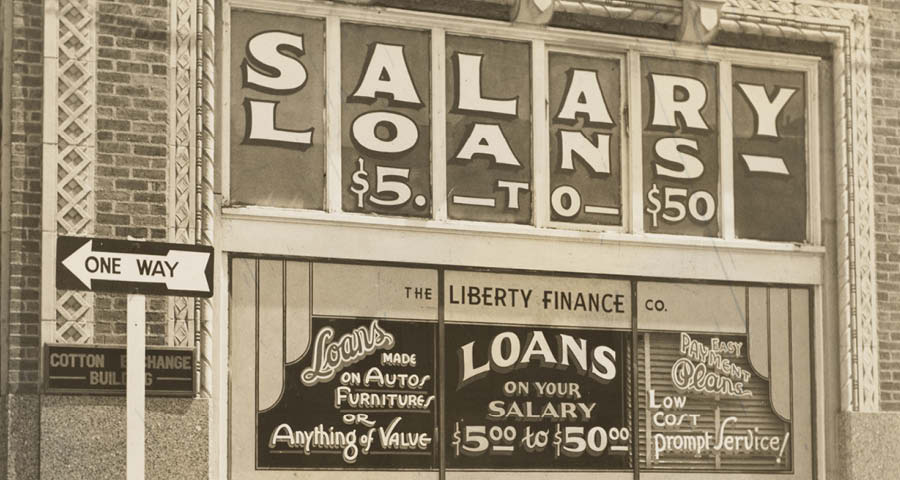

L’accord de non-divulgation ou l’accord de confidentialité souvent connu sous le nom de « NDA », représente un contrat entre l’acheteur et le cabinet spécialisé en cession d’entreprise qui accompagne le cédant, voire directement le vendeur de l’entreprise. C’est un contrat qui lie deux parties à un accord de confidentialité. Son objectif principal est d’imposer légalement à l’acheteur ou du moins les candidats pertinents, l’obligation de préserver la confidentialité des informations acquises concernant l’entreprise. Il est important de souligner que l’article 1112-2 du Code civil stipule que celui qui utilise ou divulgue sans autorisation une information confidentielle obtenue à l’occasion des négociations engage sa responsabilité dans les conditions du droit commun.

Tout d’abord, et c’est le plus évident, l’accord de confidentialité permet de protéger les informations confidentielles de l’entreprise. Ces informations peuvent inclure les éléments financiers, les clients, les brevets, les procédés de fabrication, les plans de marketing, les accords de distribution, etc… Si ces informations étaient divulguées, cela pourrait compromettre la stabilité de l’entreprise et entraver la vente ultérieure.

Pourquoi un accord de non-divulgation ou NDA est important ?

Comment évoquer précédemment, la raison d’être d’un accord de non-divulgation réside dans la protection de la confidentialité des informations et de l’annonce de la vente. le NDA agit comme un rempart, réduisant le risque de départ précipité de clients et d’employés, stabilisant ainsi l’entreprise dans ce processus délicat.

Même envers un acheteur réputé, la signature d’un NDA demeure essentielle. Cela garantit une protection adéquate, en cas de divulgation non autorisée. Ces accords servent également de rappel aux acheteurs, soulignant les conséquences juridiques en cas de non-respect de la confidentialité.

Malgré leur importance, les NDA peuvent s’avérer complexes à appliquer, notamment lorsqu’il s’agit de tracer l’origine d’une fuite d’informations.

Au-delà de leur aspect protecteur, les accords de non-divulgation contribuent également à créer une anticipation positive autour de l’entreprise cédée, suscitant l’intérêt pour en découvrir davantage.

Comment renforcer la confidentialité au-delà du NDA ?

Le NDA est un élément indispensable, c’est une preuve juridique. Mais ce qui est plus efficace encore, c’est le filtre humain.

En vous faisant accompagner par un cabinet expert en cession d’entreprise, vous bénéficiez de notre expertise pour filtrer les candidats non pertinents ou indésirables. En effet, avant de divulguer des informations sensibles, et après réception du NDA signé, nous échangeons avec les candidats que nous ne connaissons pas encore afin de nous assurer que leur démarche soit sérieuse. De cette manière, nous évaluons non seulement la légitimité de leur intérêt, mais nous vérifions également qu’ils ne sont pas inscrits sur la « black list » de nos clients.

Ainsi quelqu’un qui appellerait pour le compte d’un de vos concurrents serait sûrement mal à l’aise au moment de répondre à nos questions, car il ne serait pas en mesure de justifier adéquatement son intérêt. Bien que cette méthode ne soit pas infaillible, elle permet d’éviter bon nombre de mauvaises surprises.

Quelles informations contient un NDA ?

- Tout d’abord, une période de non-sollicitation est généralement spécifiée dans un NDA. Cette période indique la durée pendant laquelle les parties impliquées s’engagent à ne pas solliciter les employés, les clients ou les fournisseurs de l’autre partie.

- La clause de non-responsabilité du conseiller est également un élément important d’un NDA. Cette clause précise le rôle et les responsabilités du conseiller financier dans la transaction, ainsi que les limites de sa responsabilité envers les parties impliquées.

- Une autre composante clé d’un NDA est la clause concernant l’utilisation des informations. Cette clause définit les conditions dans lesquelles les informations échangées peuvent être utilisées par les parties, ainsi que les mesures à prendre pour prévenir leur divulgation non autorisée.

- Le retour d’informations est également souvent abordé dans un NDA. Cette clause précise les obligations des parties en ce qui concerne la communication des commentaires ou des suggestions concernant les informations échangées.

- En outre, un NDA peut inclure une clause stipulant qu’aucune obligation n’est créée entre les parties autres que celles expressément énoncées dans le contrat.

- La clause de contournement est également un aspect important d’un NDA. Cette clause précise les mesures à prendre en cas de non-respect des termes de l’accord, y compris les recours juridiques disponibles pour les parties.

- Enfin, la durée de l’accord, ou le terme, est spécifiée dans un NDA. Cette clause indique la période pendant laquelle l’accord reste en vigueur et les conditions de sa résiliation.

Connaître les tenants et aboutissants d’un NDA est essentiel pour éviter les mauvaises surprises en chemin !

Un NDA peut-il être négocié ?

Oui, le NDA peut être négocié, mais cela dépend souvent du contexte de la transaction. Pour les grandes entreprises, en particulier, celles qui disposent de ressources juridiques internes, la négociation des termes du NDA est plus courante. Cependant, pour les PME, la situation est souvent différente, la négociation des NDA n’est pas monnaie courante.

Un dirigeant de PME qui souhaite vendre lui-même son entreprise, a tendance à accorder moins d’attention à la négociation des détails du NDA. Pour ces entreprises, l’objectif principal est généralement d’assurer la confidentialité de la vente de leur entreprise, et elles peuvent être plus enclines à accepter les termes standard proposés par l’acheteur.

C’est pourquoi il est avantageux pour les dirigeants de PME de faire appel à des experts en cession d’entreprise. Ces professionnels ont l’habitude de rédiger des NDA et sont familiarisés avec les pratiques en matière de protection des intérêts de leurs clients. En se faisant accompagner par des spécialistes, le dirigeant de PME peut déléguer la gestion des détails juridiques complexes, y compris la négociation des termes du NDA, ce qui lui permet de se concentrer sur d’autres aspects de la vente de son entreprise.