La valorisation d’une entreprise

Lorsque l’idée de céder son entreprise commence à germer, une des premières questions que se pose un chef d’entreprise est : « Mais combien vaut mon entreprise ? ».

Ce qui est une question d’autant plus légitime que l’on entend tout et son contraire à ce sujet, souvent par manque d’informations sur cette question beaucoup plus fine qu’il n’y parait. En effet s’il est possible de trouver des « méthodes » sur internet, elles ne sont que théoriques. Ce sont des outils à savoir manier, sans quoi elles seront aussi utile qu’un tournevis pour enfoncer un clou.

La valorisation d’entreprise constitue une étape clé pour apprécier la valeur d’une PME et disposer d’une vision objective avant toute décision stratégique. Réaliser une estimation d’entreprise avant cession s’inscrit pleinement dans une logique de préparation de la transmission, en permettant d’anticiper les attentes du marché et de sécuriser les discussions avec de futurs repreneurs.

En résumé, voici comment estimer la valeur d’une entreprise en 5 points clés :

- Calculer la rentabilité de l’entreprise

- Évaluer les dépendances de l’entreprise

- Évaluer les points forts et les potentiels

- Évolution de la valorisation de l’entreprise selon l’interlocuteur

- Le contexte économique

- Prendre en compte l’impact des crises successives

Et si vous préférez le format vidéo, voici notre réalisation sur le sujet :

La rentabilité dans le calcul de la valorisation d’une entreprise :

Combien vaut mon entreprise ? Comment valoriser une entreprise ? Si beaucoup font l’erreur de ne considérer que l’aspect « rentabilité » pour réaliser la valorisation d’une entreprise, il ne faut pas tomber dans l’extrême inverse. La rentabilité d’une entreprise est un aspect clé, c’est même la base de la valorisation, qui pourra ensuite être pondérée selon de multiples critères.

Il faut donc l’étudier avec attention, et ne pas commettre d’erreur. Sans quoi la base de départ sera erronée, et donc la valorisation de l’entreprise dans son ensemble.

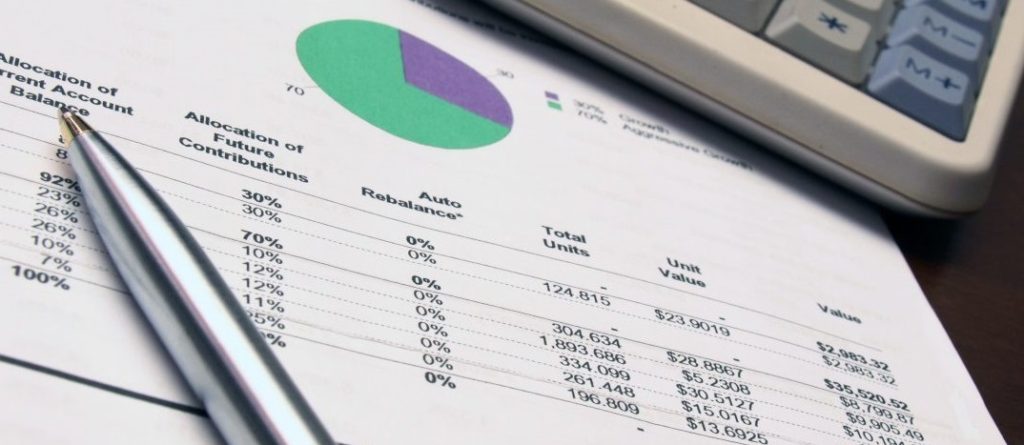

Il existe de nombreuses méthodes, chacune avec leurs qualités et leurs défauts. Dans le cas de TPE et petites PME, sauf cas particuliers, inutile de se lancer dans des analyses de type Discounted Cash Flow, qui apporteront une complexité inutile et pas forcément cohérente.

L’EBE (Excédent Brut d’Exploitation) ou l’EBITDA (Earnings Before Interest, Taxes, Depreciation, and Amortization) sont en l’occurrence de bons indicateurs de base pour valoriser une entreprise. Vous trouverez plus de précisions sur les méthodes classiques de valorisation d’une entreprise sur notre article dédié.

Le principe est de considérer la rentabilité de l’entreprise sur plusieurs années, et de prendre en compte dans un second temps la capacité de remboursement de cette dernière (la Capacité d’Auto-Financement), afin de valider la capacité à financer l’acquisition. Si l’estimation de la valeur de l’entreprise est au-delà de ce qui est finançable, le cédant devra choisir entre réduire ses probabilités de céder, ou envisager de céder en dessous de la valeur théorique de l’entreprise, pour se rapprocher d’une valeur de marché plus basse. En effet une offre au « bon prix » pour le cédant mais que la banque refuse de suivre n’est pas une bonne offre, car elle fera perdre plusieurs mois souvent intense émotionnellement.

Évaluer les dépendances de l’entreprise pour ajuster sa valorisation

Si certaines sont plus délicates à identifier, le chef d’entreprise doit faire preuve de la plus grande franchise vis à vis de lui-même dans l’évaluation des points de dépendance de sa société.

Ceux-ci peuvent être nombreux et de tout type. Voici quelques exemples présentant les principales dépendances potentielles d’une entreprise :

La dépendance client : si un client représente plus de 5 ou 10% du chiffre d’affaires, cela représente généralement un risque significatif pour l’entreprise au cas où celui-ci s’en aille. Certes cela peut paraître inenvisageable pour un cédant, mais c’est indispensable à prendre en compte pour un repreneur. Seule l’existence d’un contrat (pluri-)annuel et un historique fort pourront atténuer la dépendance client. Quoiqu’il en soit cela impactera la valorisation de l’entreprise.

La dépendance fournisseur : lorsqu’un ou deux fournisseurs constituent l’essentiel de sa base de production ou de service, le risque peut résider tant dans la défaillance de l’un d’entre eux, mais aussi dans sa capacité à faire évoluer son offre, et augmenter ses prix. Cela constitue un risque à prendre en compte dans l’évaluation d’une entreprise.

La dépendance au chef d’entreprise : la seule manière pour le chef d’entreprise de ne pas être irremplaçable, c’est de savoir déléguer. Au point de ne plus avoir grand chose à faire au quotidien. Ce qui est rarement le cas. Le chef d’entreprise peut être une personne clé aux yeux des clients, des fournisseurs, des salariés, des partenaires, etc. Il constitue souvent la structure même de son entreprise. Parfois même il incarne son entreprise, ce qui n’est pas sans poser problème au moment de réaliser l’estimation de la valeur d’une entreprise.

La dépendance Homme clé : certains salariés se rendent tellement indispensables au quotidien, qu’il s’agisse d’une expertise métier, d’une capacité à manager, à impliquer, à favoriser le bon fonctionnement de l’activité au quotidien. Le départ en retraite imminent ou la démission éventuelle de cette personne pourrait causer bien des soucis à un repreneur. Cette dépendance impacte logiquement la valorisation d’une société.

Évaluer les points forts et les potentiels pour une valorisation plus fine

Les forces d’une entreprise font partie intégrante, selon leur nature et leur impact, de la valorisation d’une entreprise. Elles doivent bien sûr reposer sur des points tangibles et aussi permanents que possible : le fait de disposer d’une équipe efficace, 100 % opérationnelle et autonome est une force en soit, mais si la qualité de cette équipe repose notamment sur le management d’une seule personne, cela devient nettement moins valorisable. Cette personne peut démissionner, partir à la retraite prochainement, ne pas s’entendre avec le repreneur…

Par contre si la force d’une entreprise est de disposer d’un chiffre d’affaires essentiellement sous contrat avec tacite reconduction, certes l’issue finale est incertaine, mais les paramètres sont nettement mieux définis et ajustables.

Les potentiels de développement d’une entreprise sont des éléments « support » de la valorisation. Beaucoup de cédants pensent que cela augmente la valeur de leur affaire, or, sauf cas particuliers, les acquéreurs ne paieront pas pour un potentiel. Et à juste titre. Si ce potentiel est réalisé un jour ce sera grâce à leur travail. Et rien ne le leur garantie même en faisant exactement ce qu’il faut. C’est pour cette raison qu’il est fortement recommandé de préparer la cession de son entreprise en amont afin d’en optimiser la valeur (voir notre article).

Néanmoins un potentiel bien présenté va permettre de soutenir de manière non négligeable la valorisation d’une entreprise.

Évolution de la valeur de l’entreprise selon l’interlocuteur

En effet valoriser une entreprise en considérant qu’il y a une formule toute faite et qu’elle s’applique à tout le monde est une erreur malheureusement assez commune.

Selon le profil de la personne incarnant l’acquéreur potentiel (personne physique ou morale, ses objectifs et attentes), la valeur de l’entreprise ne sera pas du tout la même.

Un exemple : une entreprise voulant se lancer sur une activité dans laquelle elle ne maîtrise pas les compétences clés mais pense pouvoir étoffer sa gamme de produits ou services, verra beaucoup plus de valeur (grâce à l’acquisition de compétences) qu’un concurrent voulant juste récupérer le portefeuille client.

Et il existe bien d’autres exemples dans lesquels la valorisation de l’entreprise dépend de l’objectif de celui qui envisage de l’acquérir.

Il est ainsi important d’identifier les différents profils d’acquéreurs pour valoriser une entreprise correctement.

Contexte économique et valeur d’entreprise

Le contexte économique et réglementaire influence directement la valorisation d’une entreprise, mais ses effets varient fortement selon les secteurs d’activité. Certaines activités bénéficient de dynamiques favorables liées à des politiques publiques, à des évolutions réglementaires ou à des tendances de fond, tandis que d’autres peuvent voir leur attractivité se dégrader malgré une bonne gestion interne.

À titre d’exemple, les entreprises de CVC ou de travaux énergétiques peuvent profiter de dispositifs d’aides à la rénovation, qui soutiennent la demande, améliorent la visibilité commerciale et renforcent les perspectives de croissance à l’échelle des TPE et PME locales.

À l’inverse, des secteurs comme les micro-crèches peuvent être confrontés à un durcissement réglementaire, à des tensions sur les ressources humaines ou à une évolution moins favorable des modèles économiques, ce qui impacte la rentabilité et accroît la prudence des repreneurs. En conséquence, les valorisations se sont fortement rétractées sur les 3 dernières années.

L’analyse sectorielle permet ainsi de replacer la performance de l’entreprise dans son environnement réel et d’ajuster la valorisation en tenant compte de ces facteurs externes, positifs ou contraignants.

L’impact des « crises successives » sur l’entreprise et son marché

Quel qu’en soit le sens, toutes les entreprises ont été impactées par ce virus qui a paralysé l’économie mondiale en 2020, et dont les effets de bords se sont ressenti un certain temps. D’autres auront été impactées par la guerre en Ukraine (ou le conflit Israelo-Palestinien) et les problématiques qui en ont découlé. D’autres par les aléas climatiques, ou par des faillites en cascades suite aux évènements précités et les PGE souscris à la pelle.

La plupart des entreprises ont au moins subit des pertes liées à une activité réduite ou des coûts d’approvisionnement plus élevés, et des charges fixes qui ont plutôt eu tendance à augmenter.

Il est tout à fait envisageable de considérer que, si l’activité reprend exactement comme avant, « l’épisode confinement à répétition » se soldera par une perte d’exploitation et n’aura pas d’impact sur le futur de l’entreprise, et donc sur le prix de vente. Il est donc important de considérer cela lorsque l’on se pose la question de savoir combien vaut son entreprise.

Néanmoins il faut considérer deux aspects : certaines activités permettent d’être sûr de cette absence d’impact sur le futur, mais elles sont rares. Pour beaucoup, ce sera un « ressenti » du gérant, qu’il ne pourra prouver ou garantir. Et pour beaucoup, l’impact sur le futur est une évidence, mais sans en connaître la mesure.

Or comme tout (futur) chef d’entreprise, le repreneur a besoin de certitudes pour pouvoir réaliser des projections, et pour convaincre une banque de le suivre.

Ainsi il est indispensable de réfléchir au fait que, même si cela ne fait pas plaisir à entendre, il y a un avant et un après covid-19. Ce petit virus a très probablement diminué la valeur de l’entreprise du fait de son impact sur l’économie à court et moyen terme. La plupart des entreprises valent aujourd’hui moins qu’elles ne valaient hier.

Ceci étant dit, pour ceux qui ne peuvent pas prouver la résistance futur de leur entreprise, il y a une solution qui pourra mettre tout le monde (cédant et acquéreur) d’accord : la clause d’earn-out ou de complément de prix. Le cédant aura ainsi une partie de son prix décalé, mais si sa prévision est réalisée, il aura l’intégralité de ce qu’il espérait. Et l’acquéreur limite la prise de risque et voit l’obtention de son crédit bancaire facilité, l’entreprise payant un complément de prix si et seulement si les conditions sont favorables. C’est une option gagnant-gagnant, mais qui nécessite une rédaction de qualité. Pour ce faire, aucun doute sur la marche à suivre : être accompagné par un avocat spécialisé en droit des affaires.

Pour plus de détails sur la cession d’entreprise en 2024, cliquez sur le lien pour accéder à notre article dédié.

Spécialistes de la cession d’entreprise, nous accompagnons et conseillons les chef(fe)s d’entreprise dans leurs projets de cession ou d’acquisition.